Central Banks around the world have different views and responses to inflation

AT A GLANCE

- Central Banks around the world have different views and responses to inflation

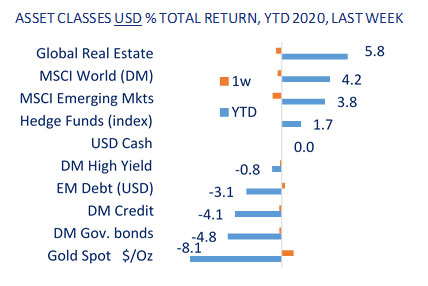

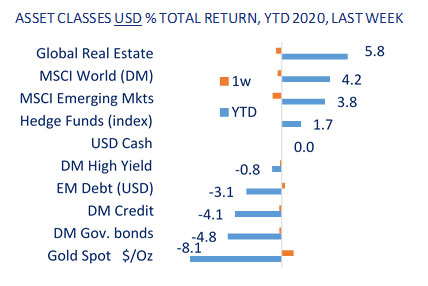

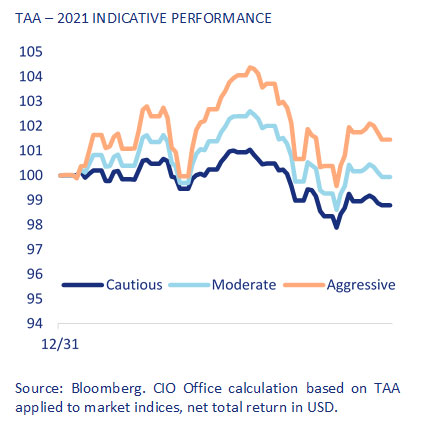

- Global markets were overall slightly negative but divergent across asset classes and segments

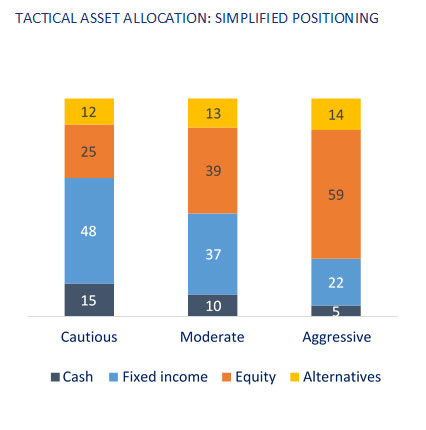

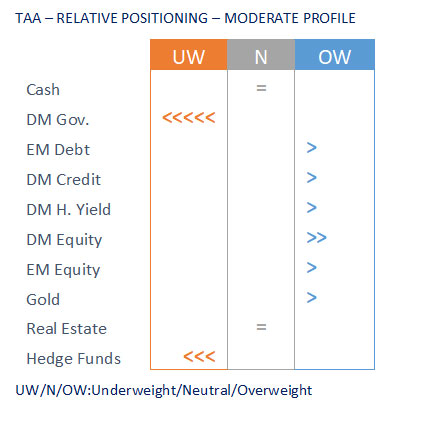

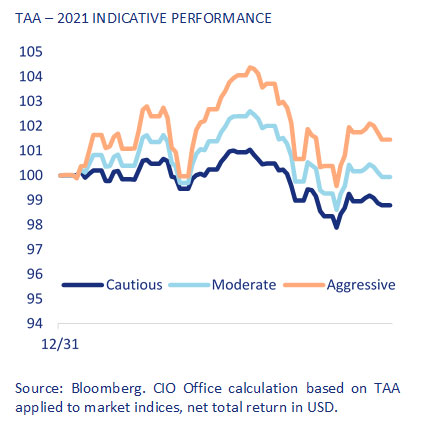

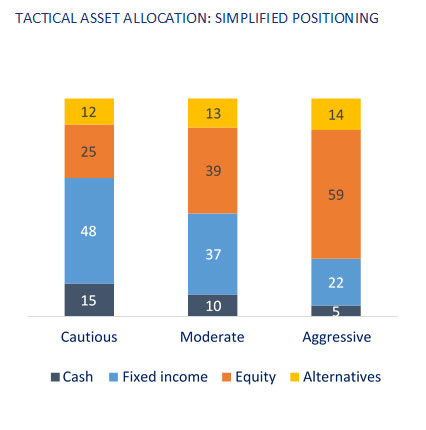

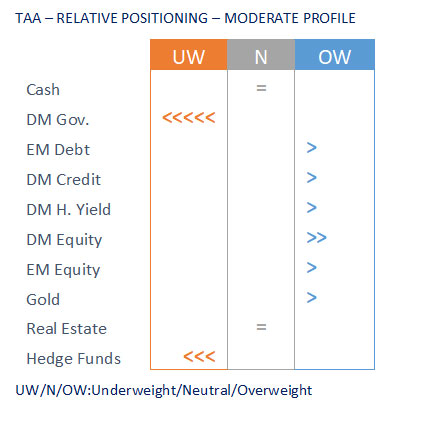

- Our positioning reflects our confidence in a reasonably constructive outlook for risk assets

Last week didn’t teach us a lot on global activity, with an imminent acceleration from consumption in the Western world, but we learn on central banks’ take on inflation and policy. On Wednesday, the Fed reiterated a firmly patient position. They rose their economic outlook for the year, but the update of their rates projections, the “dot-plot”, clearly indicates that they see no reason to hike interest rates before 2023. The line is similar from the large developed markets, with only some fine tuning from the Bank of Japan with regards to their target on the 10-year rate. On the other hand, central banks in Brazil, Turkey, Russia and Norway have issued a different guidance: rate hikes could be coming there sooner to contain inflationary pressures, to control credit extension or limit the risk of housing bubbles. China is a particular case: with their recovery in a more mature phase than anywhere else, they are not using monetary policy to stimulate and highlight a “neutral” stance, which has rocked their stock indices.

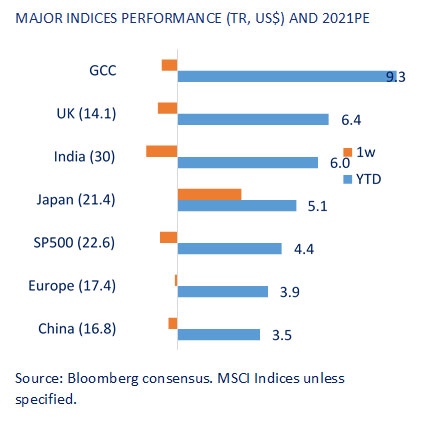

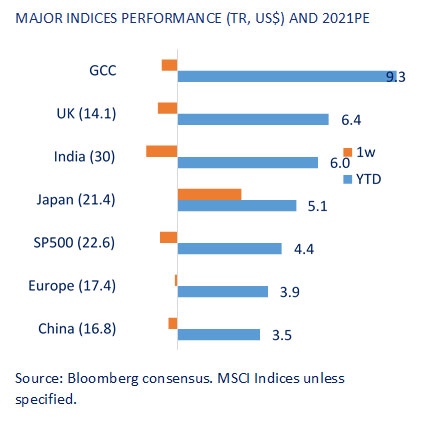

Global stocks were slightly down, less than a percent, and so was the fixed income market with the US 10-year Treasury yield closing at 1.73%. Growth sectors were looked after, while a drop in oil prices affected the cyclical complex. Oil prices lost around 7% with the combination of a stronger dollar and weaker demand in Asia triggering profit-taking. Divergences were also apparent in the first discussions between US and Chinese officials under the Biden administration.

We still hold the view that inflationary pressures will be material but temporary, and that investors are better off in cyclical assets such as stocks and real estate. If anything, divergences are an opportunity for the fundamental investor to make a difference and we are ready to seize opportunities. Stay safe.

Cross-asset Update

The FOMC meeting concluded on Thursday with a very dovish note struck by Jerome Powell. If the Fed’s accommodative stance makes for no new news, there was still an element of surprise in the message to markets, which was the extreme degree of dovishness even as against those investor expectations already leaning in that direction. It is now obvious that the Fed wants to run a high-pressure economy, no matter what. The Summary of Economic Projections, released quarterly, sees unemployment drop to 3.5% and inflation at, or slightly above target and no rate hikes throughout 2023. The most important point of the whole Q&A session is the clear break with the past, that “we are not going to react pre-emptively on forecasts”. This has implications across asset classes, as a new policy stance should translate in a different market regime, hence a new asset trajectory.

With the old Fed, a stronger economy leading other countries would have signified a structurally stronger dollar, while with the new stance it doesn’t, as the currency yield differential would not move in favour of the dollar due to lower for longer rates. It would have meant also a bearish gold market, with rising real rates. But the new Fed will ultimately cap long-dated yields by anchoring short-term rates for a very long time, in spite of rising inflation. And, even assuming that markets keep on challenging the Fed’s judgement and push long-dated yields far above current levels anticipating higher inflation, the Federal Reserve would most likely intervene. It would have to, as excessively higher yields would tighten financial conditions and run counter the basic tenet of running the high pressure economy. In the end, Powell’s ultra-accommodative message ties in with our longer term view on the US dollar and gold, of fading cyclical strength in the former and weakness in the latter.

Yields expected to be capped either via policy rates or more directly by means of market interventions - against the backdrop of abundant liquidity, stronger growth and inflation in line with that economic growth rate - are an open invitation to taking more risk, especially in equities. The ultimate implication would be sinking real rates, ballooning market valuations, a renewed gold bull market and a lasting bearish one for the dollar. Yet, pushing consistently in one direction creates the conditions for being unable to reverse course when need be. This year should see a nice ride in financial markets. It remains to be seen how the Fed will tread that fine line when confronted with the necessity of reining in asset purchases, or simply just when the current liquidity impulse fades.

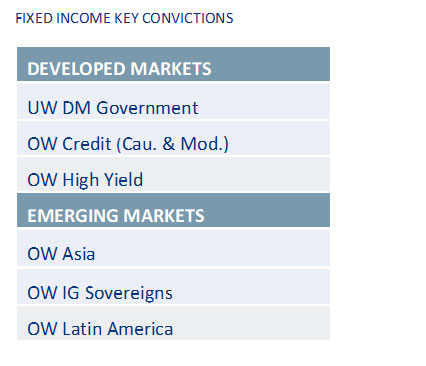

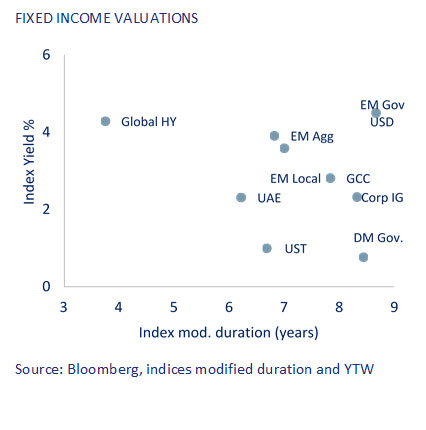

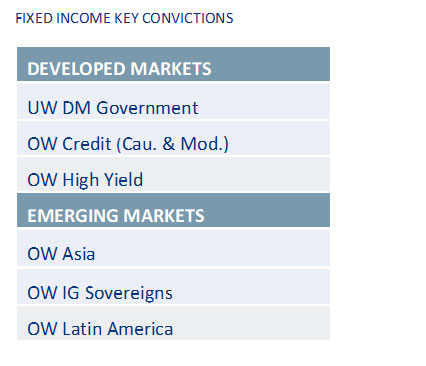

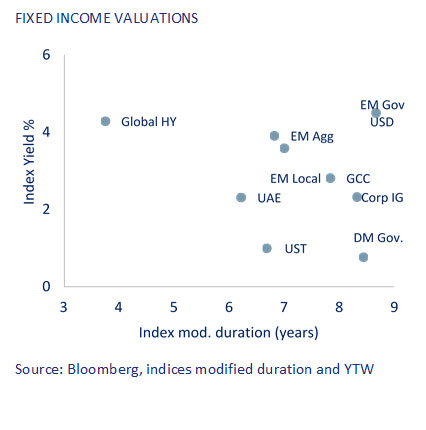

Fixed Income Update

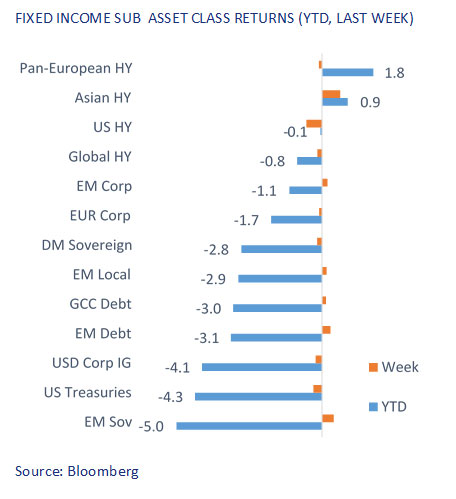

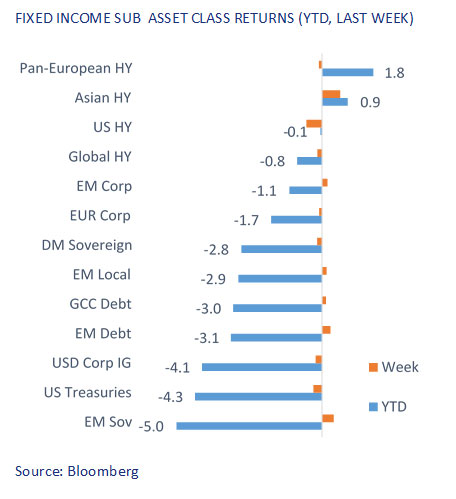

We are watching history being made in the US Treasury market. The long duration US Treasury index officially entered bear market territory last week with a correction of 21% from the peak of March 2020. The bull market in treasuries had started in 1981 and lasted 40 years without a single 20% correction ever. The 10-year Treasury yields also reached a one year high of 1.72% and is the worst-performing compared to other developed market benchmark 10-year bonds. The Fed maintained a stoic stance without budging to the demand of the markets. They reiterated their stance to look through intermittent inflation, and the updated dot plots show no rate hikes till the end of 2023. However, the treasury yields' movement indicates that the market doesn't seem to trust the Fed's guidance. The updated inflation numbers for 2021 and 2023 are above 2%, the Fed's long-term target. If the 10-year yields move up to 2%, we will not hesitate to reverse our current underweight position.

The sub-sectors were a sea of red last week. The OAS spreads across Bloomberg Barclays indices traded in a tight range. The only exception was Emerging Market Debt, where spreads compressed by 8 bps last week. Our preferred asset class Asia High Yield gave the highest return of +0.6% last week. Emerging Market central banks have started increasing rates to fight inflation, with Brazil, Russia, and Turkey leading the bandwagon. The Emerging Market central banks might not be as patient as FED with inflation. This would be negative for local currency bonds as rates increase across the board.

The primary issuance numbers remain strong across both Investment Grade and High Yield as companies continue to take advantage of the very attractive funding environment. Analysts have upsized their expectations of yearly issuance levels by 25% in the High Yield sector. The High Yield sector issued $125 Bn, which is 58% higher than the previous first-quarter high achieved in 2015. 73% of the year-to-date USD HY gross issuance has been earmarked for either debt repayment or refinancing, which is bond investor-friendly, according to Goldman Sachs. Weekly fund flows to Fixed Income returned to green last week. Short-duration bond funds and Agg-type funds cornered 65% of the total inflow. Emerging Market fund inflows remained muted at only 96 Mn.

In MENA, the sovereign curves continued to trade down. The bonds were down by 0.25% to 0.5% in the belly of the curve, while the long-duration bonds were down by approximately 1pt. The local primary market was muted as issuers waited for clarity on the Fed's stance. There are rumors about Arabian Centre coming to the market with a new offering. The existing 2024 maturity bonds currently trade around 4.7% yield. Doha Bank has issued a mandate for the issuance of 5-year senior notes last Friday. We expect the primary issuance volumes to increase before the Holy month of Ramadan, where bond sales remain muted.

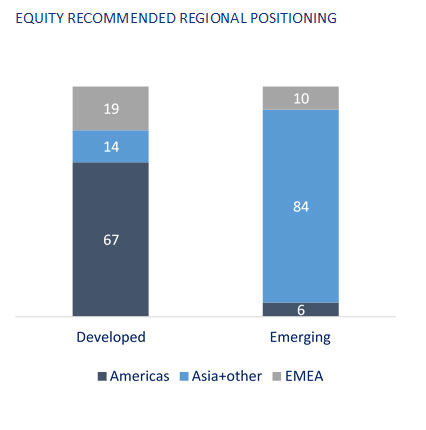

Equity Update

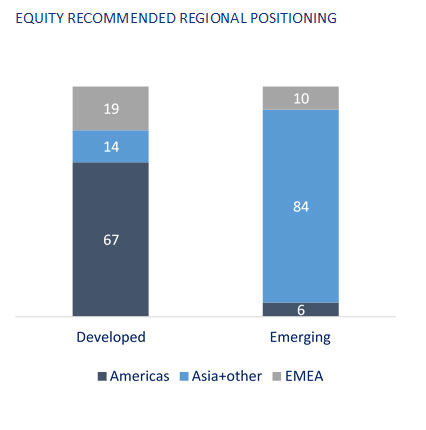

In spite of sharp intraday moves global equities ended the week down just half a percent and with a weekly record inflow at $68bn. During the last 19 weeks global equities received $536bn of inflows, starting during the week of the US election and then further supported by positive vaccine rollouts. This would be an annualized $1.5tn of inflows into equities. The 2017 record is at $0.3tn. The US has received one third of the global equity inflows in 2021 and 80% of last week’s inflows and we expect US exceptionalism to continue with the large fiscal stimulus which is supportive of demand and has amongst the best vaccine rollouts globally. Europe had a flat week whilst Japan stood out. EM equities are now trailing DM equities as China continued to lose momentum and India had a down week. Though tech has been underperforming it is flat for the year compared to global equities up 4.2% and the Nasdaq performance for the week was the same as the S&P 500 at -0.77%. The cyclical value rotation has led to outperformance from financials and there is more room for upside for European and Asian banks which are lagging the US financial rally. The 10 year Treasury yield is now 100 bps above its one year low and this is not worrying as long as growth remains the primary driver. The vaccine drive has definitely slowed the spread of the virus and easing lockdowns is having a positive impact on demand especially in the US where domestic air travel is rising. However, whilst US airlines are up in share price, a return to profits is some time away.

UAE equities saw gains of over a percent for Dubai and 1.7% for Abu Dhabi taking year to date gains to 5% for the former and 16% for the latter. Strong dividend payouts seen from the banks, retail (ADNOC) and logistics (Aramex) – stand out in a pandemic year.

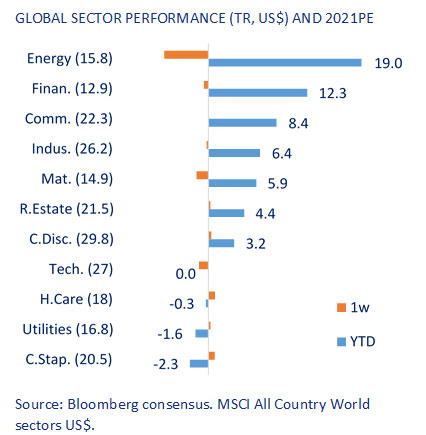

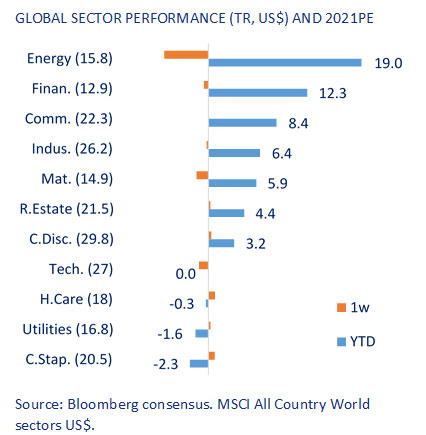

The daily moves specially for the tech sector while sharp, look like the market is finding its equilibrium. The Vix Index is steady at 20. Looking through the noise we would focus on the upward revisions to GDP growth and earnings and the macro data which is supportive of the corporate profit rebound. The cyclical rotation still has some room. Though oil lost some ground the energy sector still leads equity performance in 2021, we are neutral. Financials at a forward PE of 12.3 are both a cyclical and value play. Tech sector is the highest at a 27X forward PE but well supported by high teen revenue and earnings growth. The FAANGS still constitute 33% of global equity market cap. The more defensive sectors staples, utilities and healthcare are bottom of the rung as would be expected in a cyclical rebound.

The auto chip shortage has worsened and the role of semiconductor companies becomes even more important as the traditional auto makers morph into EV leaders. Volkswagen plans to produce a million EVs this year. The switch to clean energy has received more attention after the start of Biden’s presidency. A big surge in battery technology and demand for lithium is concurrent with the accelerated global EV rollout. EVs are estimated to be 11% of BEV sales by 2025 with Europe which has tighter emission regulations at 25%.

إخلاء مسؤولية

الموثوقية

يبذل بنك الإمارات دبي الوطني ش.م.ع ("الإمارات دبي الوطني") ما بوسعه للحصول على معلومات من مصادر يعتقد أنها موثوقة. ومع ذلك، لا يقدم بنك الإمارات دبي الوطني أي إقرار بأن المعلومات أو الآراء الواردة في هذه النشرة دقيقة أو موثوقة أو كاملة، كما أنه لا يمكن الاعتماد أو التصرف بناءً عليها دون مزيد من البحث والتحقق. الآراء والتقديرات والأحكام الواردة هنا هي آراء الكاتب وقد تخضع للتغيير دون إشعار. لا يتحمل بنك الإمارات دبي الوطني أي مسؤولية من أي نوع عن أي خسارة أو ضرر ناتج عن أي فعل أو قرار خاطئ يتم اتخاذه نتيجة للمعلومات الواردة في هذه النشرة. البيانات/ المعلومات الواردة هنا هي لأغراض توضيحية وليست مصممة لبدء أو إبرام أي معاملة. بالإضافة إلى ذلك، أعدت هذه النشرة في تاريخ ووقت محددين وهي لا تعكس التغييرات اللاحقة في السوق أو التغييرات في أي عوامل أخرى ذات صلة بتحديد ما إذا كان نشاط استثماري ما مناسباً أو لا. قد تتضمن هذه النشرة بيانات/ معلومات من أسواق الأوراق المالية ومصادر أخرى من جميع أنحاء العالم ولا يضمن بنك الإمارات دبي الوطني التسلسل أو الدقة أو الاكتمال أو التوقيت الذي تقدمه أطراف أخرى غير التابعة. علاوة على ذلك، يخضع توفير بعض البيانات/ المعلومات الواردة في هذه النشرة لشروط وأحكام الاتفاقيات الأخرى التي يعتبر بنك الإمارات دبي الوطني طرفاً فيها. يجب على أي شخص يرغب في الاعتماد على المعلومات الواردة في هذه النشرة أو استخدامها أن يتحقق ويتأكد وبشكل مستقل من دقة المعلومات واكتمالها وموثوقيتها ومدى ملاءمتها، ويجب أن يحصل على استشارة مستقلة ومحددة من قبل أحد المختصّين أو الخبراء المناسبين. علاوة على ذلك، لا تعني الإشارة إلى أي أداة مالية أو منتج استثماري، وجود سوق تداول فعلي لهذه الأداة أو المنتج. يتم توفير المعلومات والآراء الواردة في نشرات بنك الإمارات دبي الوطني للاستخدام الشخصي ولأغراض إعلامية فقط وهي خاضعة للتغيير دون إشعار. إن المواد والمعلومات الموجودة في هذه النشرة هي لغرض التداول العام فقط، ولم نأخذ في عين الاعتبار عند إعدادها الأهداف والوضع المالي والاحتياجات الخاصة لأي شخص محدّد، في أي مكان.

السرية

يتم تقديم هذه النشرة لكم عند الطلب على أساس السرية لأغراض إعلامية فقط وهي لا تخدم أي أغراض تجارية وليست معدّة ليتم تقديمها أو الكشف عنها لأي شخص آخر و/ أو إلى أي ولاية قضائية من شأنها أن تجعل التوزيع غير قانوني. لا يجوز للمستثمر عرض أي جزء من هذه النشرة للبيع أو توزيعها عبر أي وسيلة بما في ذلك، على سبيل المثال لا الحصر، البث التلفزيوني أو الإذاعي عبر الراديو أو شبكات الكومبيوتر أو الإنترنت، أو إنشاء قاعدة بيانات من أي نوع دون الحصول على موافقة خطية مسبقة من بنك الإمارات دبي الوطني.

التوصية

لا يمكن اعتبار أي محتوى في هذه النشرة طلباً أو عرضاً أو رأياً أو توصية من بنك الإمارات دبي الوطني لشراء أي ورقة مالية أو بيعها، أو لتقديم مشورة أو خدمات قانونية أو ضريبية أو محاسبية أو استثمارية فيما يتعلق بربحية أو ملاءمة أي ورقة مالية أو استثمار. كما أنها لا تقدم أي مشورة ائتمانية أو مالية.

الأطراف الأخرى

قد لا يكون الضمان أو الاستثمار المذكور في هذه النشرة مؤهلاً للبيع أو الاشتراك ضمن فئات معينة من المستثمرين. هذه النشرة غير مخصصة للاستخدام من قبل أي شخص أو التوزيع إلى أي شخص أو كيان في أي ولاية قضائية أو بلد حيث سيعتبر هذا الاستخدام أو التوزيع مخالفاً للقوانين واللوائح. تقع على عاتق أي شخص يمتلك هذه النشرة مسؤولية التحقيق ومراعاة جميع القوانين واللوائح المعمول بها في الولاية القضائية ذات الصلة. لا يجوز نقل هذه النشرة أو استخدامها من قبل طرف ثالث دون الحصول على موافقة صريحة من بنك الإمارات دبي الوطني. لا يجوز للمستثمر استخدام البيانات الواردة في هذه النشرة بأي طريقة لتحسين جودة أي بيانات يتم بيعها أو تقديمها إلى أي طرف ثالث.

المسؤولية القانونية

في حال وجود ما يتعارض مع ما هو منصوص عليه في هذه الاتفاقية، فلا يتحمّل بنك الإمارات دبي الوطني أو موردوه أو وكلاؤه أو مديروه أو المسؤولون فيه أو موظفوه أو ممثلوه أو خلفاؤه أو المتنازل لهم أو الشركات التابعة أو الكيانات التابعة المسؤولية، بأي شكل من الأشكال، تجاهك أو تجاه أي شخص آخر بسبب: (أ) عدم الدقة أو الأخطاء أو الحذف من هذه النشرة بما في ذلك، على سبيل المثال لا الحصر، عروض الأسعار والبيانات المالية؛ أو (ب) الخسارة أو الضرر الناشئ عن استخدام هذه النشرة، بما في ذلك على سبيل المثال لا الحصر، أي قرار استثماري ناتج عن ذلك. كما لن يكون بنك الإمارات دبي الوطني أو موردوه أو وكلاؤه أو مديروه أو المسؤولون فيه أو موظفوه أو ممثلوه أو خلفاؤه أو المتنازل لهم أو الشركات التابعة أو الكيانات التابعة، تحت أي ظرف من الظروف، بما في ذلك على سبيل المثال دون حصر الإهمال، مسؤولين تجاهك عن الأضرار المباشرة أو غير المباشرة أو العرضية أو التبعية أو الخاصة أو المادية أو المعنوية حتى لو تم إخطار بنك الإمارات دبي الوطني على وجه التحديد بإمكانية حدوث مثل هذه الأضرار الناشئة عن استخدام هذه النشرة، بما في ذلك على سبيل المثال لا الحصر، خسارة الإيرادات أو الفرص أو الأرباح المتوقعة أو خسارة العمل.

لا تقدّم هذه النشرة استشارة استثمارية مصممة بشكل فردي كما يتمّ إعدادها بغض النظر عن الظروف المالية الفردية وأهداف الشخص الذي يتسلّمها. تعتمد ملاءمة أي نشاط أو استراتيجية استثمارية على الظروف والأهداف الفردية للشخص وقد لا تكون هذه الأنشطة مناسبة لجميع الأشخاص. بالإضافة إلى ذلك، قبل الشروع في أي معاملة، يجب أن تكون المخاطر مفهومة تماماً وأن يتم تحديد ما إذا كانت المعاملة مناسبة بناءً على الأهداف الاستثمارية للشخص، والموارد المالية والتشغيلية والخبرات والظروف الأخرى ذات الصلة. يجب معرفة جميع الالتزامات المتعلقة بمعاملة معينة (والعلاقة التعاقدية) بما في ذلك، على سبيل المثال لا الحصر، طبيعة ومدى التعرّض للمخاطر وكذلك أي متطلبات وقيود تنظيمية مطبّقة عليها.

النظرة المستقبلية

لا يعتبر الأداء السابق بالضرورة دليلاً على الأداء المستقبلي ولا ينبغي اعتباره مؤشراً على الأداء المستقبلي لأي نشاط استثماري. لا تنصّ المعلومات الواردة في هذه النشرة على أنها تحتوي على جميع المواضيع ذات الصلة بأي استثمار أو أداة مالية معينة، ولا يتم ضمان دقّة جميع البيانات المتعلقة بالأمور المستقبلية. تشكّل بعض المواضيع الواردة في هذه النشرة والمتعلّقة بالأداء المستقبلي لبنك الإمارات دبي الوطني أو أعضاء مجموعته (المجموعة)، بما في ذلك على سبيل المثال لا الحصر، الإيرادات المستقبلية والأرباح والاستراتيجيات والآفاق وجميع البيانات الأخرى غير التاريخية في الأساس، "بيانات تطلعية ". تستند هذه البيانات التطلعية إلى التوقعات أو المعتقدات الحالية، بالإضافة إلى الافتراضات حول الأحداث المستقبلية المكوّنة من المعلومات المتاحة حالياً. غالباً ما تستخدم البيانات التطلعية كلمات مثل "توقع"، "هدف"، "رؤيا"، "تقدير"، "اعتزام"، "خطة"، "قصد"، "تسعى"، "تعتقد"، "سوف"، " قد "، " ينبغي"، "يمكن" أو كلمات أخرى ذات معنى مماثل. لا ينبغي الاعتماد بأي شكل على أي من هذه البيانات في اتخاذ قرار استثماري، لأن البيانات التطلعية، بطبيعتها، تخضع لمخاطر وتغيّرات معروفة وغير معروفة قد تؤدي إلى نتائج فعلية، وكذلك تغيّرات خطط المجموعة وأهدافها، وبذلك تختلف الوقائع الفعلية عن تلك المذكورة صراحة أو ضمنا في البيانات التطلعية. أي تستند تقديرات الأداء المستقبلي إلى افتراضات قد لا تتحقق فعلاً.

المخاطر

قد تعتمد البيانات الواردة في هذه النشرة على نماذج لا تعكس أو تأخذ في عين الاعتبار جميع العوامل المهمة المحتملة، مثل مخاطر السوق ومخاطر السيولة ومخاطر الائتمان. قد يستخدم بنك الإمارات دبي الوطني نماذج مختلفة، أو يجري تعديلات على التقييم، أو يستخدم منهجيات مختلفة عند تحديد أسعار تداول الأدوات المالية و/ أو عند تقييم أوضاع المخزون الخاصة به لدفاتره وسجلاته.

يتحمل المستثمر وحده وبالكامل مسؤولية استخدام هذه النشرة، ويتم توفير هذه النشرة وأي شيء وارد فيها "كما هو" و "كما هو وارد". لا يقدّم بنك الإمارات دبي الوطني أي ضمان من أي نوع، صراحة أو ضمناً، فيما يتعلق بهذه النشرة، بما في ذلك، على سبيل المثال لا الحصر، الرواج أو عدم الانتهاك أو الملكية أو الملاءمة لغرض ما أو استخدام معين.

ينطوي الاستثمار في الأدوات المالية على مخاطر وقد تتباين العائدات، كما قد تختلف قيمة ودخل استثماراتك بسبب التغيرات في أسعار الفائدة وأسعار الصرف والأسعار وعوامل أخرى، وهناك احتمال أن تخسر المبلغ الأساسي المستثمر.. لذلك، وقبل إجراء أي استثمار، يجب على المستثمرين الحصول على رأي مستشاريهم بشأن الآثار القانونية والتنظيمية والضريبية والتجارية والاستثمارية والمالية والمحاسبية المترتّبة على الاستثمار.

عند استلام هذه النشرة، يقرّ المستثمر بأنه على دراية تامة بوجود مخاطر مرتبطة بأنشطة الاستثمار. علاوة على ذلك، تقع مسؤولية الحصول على محتوى المستندات المتعلقة بأي نشاط استثماري موصوف في هذه النشرة وقراءتها وفهمها بعناية والسعي للحصول على استشارة مالية منفصلة ومستقلة إذا لزم الأمر لتقييم ما إذا كان النشاط الاستثماري المعين مناسباً أم لا، حصرياً على عاتق المستثمر.

الملكية الفكرية

تم إعداد هذه النشرة، وتصنيفها، وتحضيرها، ومراجعتها، واختيارها، وترتيبها من قبل بنك الإمارات دبي الوطني وآخرين (بما في ذلك بعض مصادر المعلومات الأخرى) من خلال تطبيق أساليب ومعايير الحكم التي تم تطويرها وتطبيقها عبر بذل الكثير من الوقت والجهد والأموال، وهي تعتبر ملكية فكرية قيّمة لبنك الإمارات دبي الوطني وغيره.

ستكون جميع الحقوق الحالية والمستقبلية في الأسرار التجارية، وبراءات الاختراع، وحقوق التأليف والنشر، والعلامات التجارية، وعلامات الخدمة، والمعرفة الفنية وغيرها من حقوق الملكية من أي نوع بموجب قوانين أي سلطة حكومية، محلية أو أجنبية، بين المستثمر وبنك الإمارات دبي الوطني، في جميع الأوقات، مملوكة بصورة فردية وحصرية من قبل بنك الإمارات دبي الوطني و/ أو الأطراف القانونية الأخرى.

باستثناء ما هو مسموح ومصرّح به كتابياً على وجه التحديد، لا يجوز للمستثمر نسخ أو استخدام أي محتوى في هذه النشرة أو أي جزء منها.

باستثناء ما هو مسموح ومصرّح به كتابياً على وجه التحديد، لا يجوز للمستثمر استخدام حقوق الملكية الفكرية المرتبطة بهذه النشرة، أو أسماء أي شخص مشارك أو مساهم في محتوى هذه النشرة، أو أي اختلافات أو مشتقات منها، لأي غرض كان.

هذه النشرة مخصصة للاستخدام والمنفعة غير التجارية فقط، وليست لإعادة البيع أو النقل أو التصرف أو الاستخدام من قبل، أو لصالح أي شخص أو كيان آخر. بقبول هذه النشرة، يوافق المستثمر على عدم استخدام أو نقل أو توزيع أو نسخ أو إعادة إنتاج أو نشر أو عرض أو تعديل أو إنشاء أو التخلص من أي معلومات واردة فيها بأي طريقة يمكن أن تتعارض مع المصالح التجارية لبنك الإمارات دبي الوطني. إضافة إلى ذلك، لا يجوز للمستثمر استخدام أي من العلامات التجارية أو الأسماء التجارية أو علامات الخدمات أو حقوق النشر أو شعارات بنك الإمارات دبي الوطني أو الشركات التابعة له بأي طريقة تترك انطباعاً بأن هذه العناصر تنتمي إلى المستثمر أو مرتبطة به، باستثناء ما يتمّ ذكره بخلاف ذلك من قبل بنك الإمارات دبي الوطني، مع موافقة خطية مسبقة. لا يمتلك المستثمر حقوق ملكية أي من العناصر المذكورة.

بنك الإمارات دبي الوطني هو بنك مرخص ومنظّم من قبل مصرف الإمارات العربية المتحدة المركزي.

المملكة المتحدة

تم إعداد هذه النشرة من قبل بنك الإمارات دبي الوطني ش.م.ع في الإمارات العربية المتحدة. وقد تم إصداره واعتماده للتوزيع على العملاء من قبل فرع لندن التابع لبنك الإمارات دبي الوطني ش.م.ع، المرخص له من قبل هيئة التنظيم التحوطي والمنظم من قبل هيئة السلوك المالي (FCA) وهيئة التنظيم الاحترازية في المملكة المتحدة. بعض الاستثمارات والخدمات غير متاحة لعملاء فرع لندن. لن يتم تنظيم أي خدمات يقدمها بنك الإمارات دبي الوطني ش.م.ع خارج المملكة المتحدة من قبل هيئة السلوك المالي (FCA) ولن تحصل على جميع أشكال الحماية الممنوحة للعملاء الأفراد بموجب نظام هيئة السلوك المالي(FCA) ، مثل خدمات المظالم المالية ونظام تعويض الخدمات المالية. قد تؤثر التغييرات في أسعار صرف العملات الأجنبية على أي من العائدات أو الدخل المنصوص عليه في هذه النشرة.

سنغافورة

تم إعداد هذه النشرة من قبل بنك الإمارات دبي الوطني ش.م.ع في الإمارات العربية المتحدة. وقد تم إصدارها واعتمادها للتوزيع على العملاء من قبل فرع بنك الإمارات دبي الوطني ش.م.ع. في سنغافورة المرخص من قبل سلطة النقد في سنغافورة (MAS) وهو خاضع للقوانين المعمول بها (بما في ذلك قانون المستشارين الماليين (FAA) وقانون الأوراق المالية والعقود الآجلة (SFA). لن تخضع أي خدمات يقدمها بنك الإمارات دبي الوطني ش.م.ع خارج سنغافورة للتنظيم من قبل MAS أو لأحكام FAA و/ أوSFA ، ولن تحصل على جميع أشكال الحماية الممنوحة للعملاء الأفراد بموجب FAA و/ أو SFA. قد تؤثر التغييرات في أسعار صرف العملات الأجنبية على أي من العائدات أو الدخل المنصوص عليه في هذه النشرة.

للحصول على مزيد من التفاصيل أو لتوضيح المحتويات حيثما اقتضى الأمر، يرجى الاتصال بمدير العلاقات الخاص بك.

لمعلومات الاتصال، يرجى زيارة

www.emiratesnbd.com

UAE