Last week was overall negative across financial markets

AT A GLANCE

- Last week was overall negative across financial markets

- With concerns about rising infections in the West and persistently elevated inflation

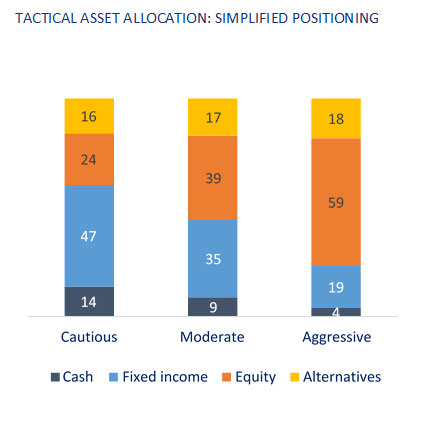

- Our positioning remains reasonably pro-cyclical as the big picture is still constructive

No doubt, the most important single driver of the current economic outlook remains the pandemic. We are not done, and cases are rising in the West, especially in Europe. The trend is vertical in Germany for example, where daily cases reach a record, and in neighboring Austria, which will start a national lockdown again. Hospitalization rates are well below the previous peaks, but the trend is weighing on the outlook. The other not-so-transitory concern is of course inflation: market participants are increasingly betting on a faster pace of tightening from DM central banks, and several Fed officials actually confirmed that it could be discussed during the mid-December FOMC meeting.

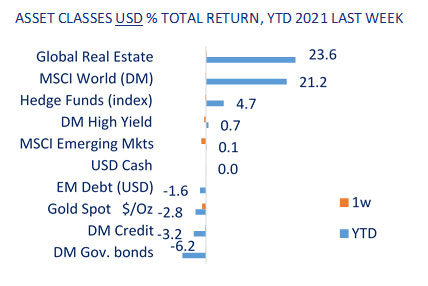

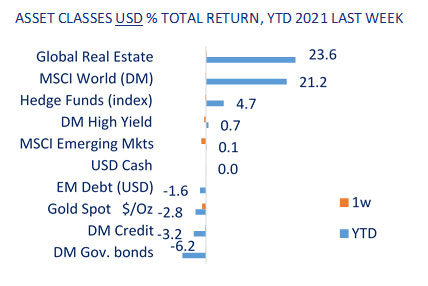

No surprise then that most asset classes had negative returns last week. All data however was not that bad for both the economy and inflation. Starting with the latter, oil prices declined again, with a material -3% drop for Brent crude, now below $80, on some early signs of inventories rebuilding. With regards to activity, October retail sales and industrial production were better than forecast in both the US and China. It is too early to call it a trend but it is encouraging. We think that current inflation is mostly driven by an unprecedented level of demand, testing the limits of the supply chain. In such a context, we do not believe that we can have both a slowdown and rising inflation. We cannot exclude a positive combination where inflation could stabilize, as suppliers are in better shape in Asia especially, while growth could remain resilient in the West, with consumers using their excess savings to compensate for higher prices.

Uncertainty however is the name of the game for the coming quarters, and more data will be welcome, especially flash PMIs for DM this week. Stay safe.

Cross-asset Update

The past week was marked by very muted equity returns in the major developed market countries, in spite of the larger economies in general surprising to the upside. It must have played a role that Fed rhetoric became louder about the need for the policy response to be appropriate in case inflation pressures become more challenging than originally thought. And this to investors means that an inevitable tightening in monetary policy is at some point going to materialize next year. At the same time, it is unusual that longer-dated Treasury yields are not responding to the highest US inflation levels in three decades, and that gold and the US dollar are both appreciating, with the former only recently awakening from a pretty sluggish yearly performance and the latter already up almost in the high-single digits for the year. As per textbook, yields should be rising at least somewhat more aggressively, and if the dollar is appreciating non-junior investors would be thinking that gold should be weakening.

Last week some Fed officials voiced the possibility that a faster tapering process may be considered towards year end, so that leeway is gained to proceed with tightening if need be. While markets are increasingly focusing on the next round of hikes, with two now being discounted in the next twelve months, we suspect that the Fed may have already stepped into action by talking up the dollar with its hawkish narrative. The Federal reserve not only engineered an unprecedented recovery with a massive liquidity wave, but in the process they also spurred an impressive stock market rally by widening the gap between equity and bond valuations to unrealistic levels. Why, then, crash equities and undo so much work, when they can indirectly boost the value of the global reserve currency, hence tighten monetary conditions without impacting equities? No one has expressed concerns about the rising dollar, and, after all, the success of central bank policy is measured by the ability of its officials to attain the desired results by persuading with words, rather than by repeatedly acting on policy. Yes, the Fed in the end might have to implement one token rate hike to avoid losing face, but that would be more than well tolerated by markets and the economy.

Will the Fed manage to kill two pigeons with one stone, by containing inflation with a stronger dollar, while avoiding a steeper rate cycle and safeguarding the equity market? The central bank is walking a tight rope, but its eventual success could explain why gold, not a fan of tighter policies, is currently rising alongside the dollar. And the flatter yield curve at the longer-end is telling us that, whatever the Fed’s strategy to contain inflation, for now investors give it credit.

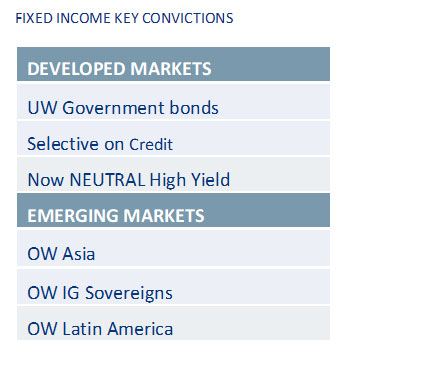

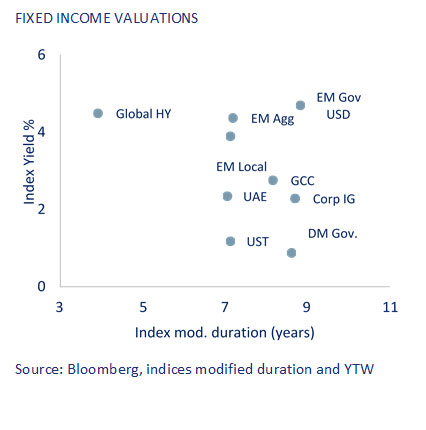

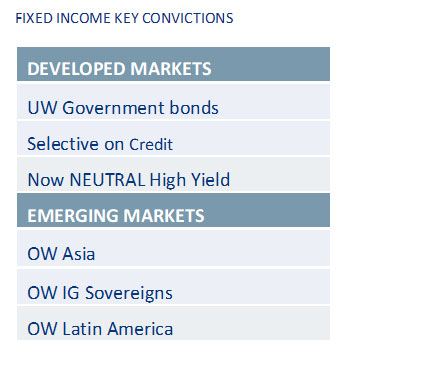

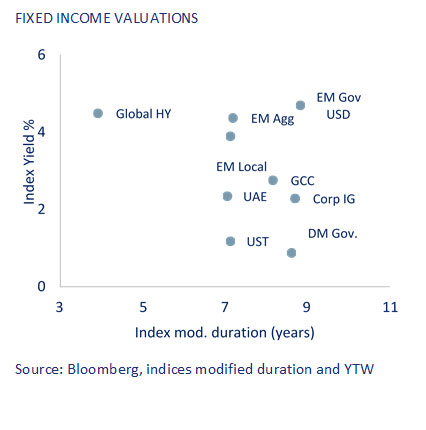

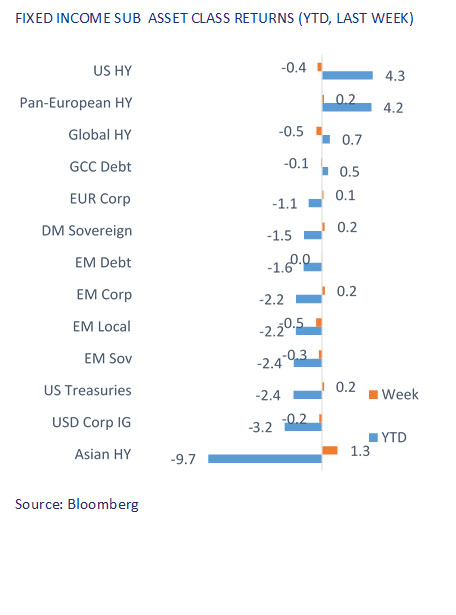

Fixed Income Update

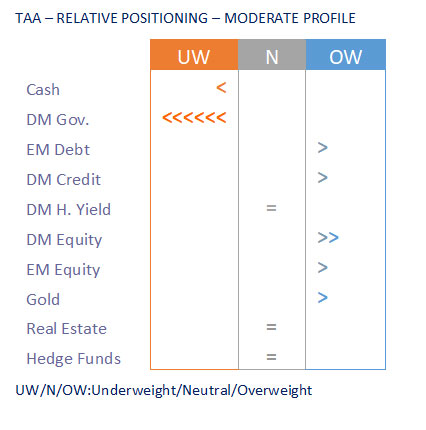

Inflation is the arch-enemy of the fixed income market. Since we are coming out of a decade of low inflation regime, it is difficult for investors to fathom the effect of high inflation on the fixed income portfolios. The behavior of the markets next year depends a lot on the policy steps. The US Treasury yield curve has significantly flattened with markets pricing in two rate hikes next year. The Fed might err on the side of caution and would like to avoid the mistake of December 2018, where they had to cut rates within seven months of increasing it. On the long end the market is pricing lower growth. The current 10-year yields indicate a flat GDP growth next year, while most economists anticipate an above-trend growth. We believe the yields are around 20 bps lower than their fair value.

Under such a backdrop, the December FOMC meeting gains prominence, where the Fed will review its tapering pace. If the Fed blinks and announces a faster tapering in Q1 22, we will see an upward movement in yields in the first half, which would be detrimental to long-duration assets. We would remain OW in High Yield, DM financial subordinated space, and EM Corp. This is assuming that growth rates remain above trend. If the macro data becomes weak, we may see some growth concerns priced in for the riskier segments such as High Yield, which would widen the current tight spreads. If the Fed doesn’t move, the recent volatility regime might continue for the near future, especially with the uncertainty regarding the next Fed chairman muddying the waters. This would also increase the specter of policy mistakes in the minds of market participants as the window for a soft landing gets squeezed. We expect in our base case the yields will peak sometime next year, and we would have to relook at our current UW in Treasuries and IG Debt.

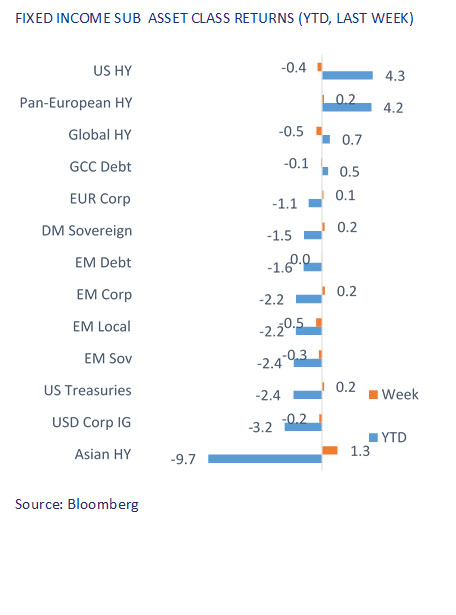

The ten-year US Treasury yields traded in a tight range last week before dropping four bps to close at 1.54% last Friday, as covid jitters sowed doubts in the minds of investors. While the majority of the asset classes were in positive territory, high-yield spreads widened on the above concerns. US High Yield was the worst-performing asset class as spreads widened by 16 bps and had a weekly return of -0.23%. The asset class has lost 2.5% since mid-September. Asia High yield had another positive week as Chinese developers scrambled to raise money. Last week the Real Estate players raised close to $4.2bn through share and asset sales. Strong companies such as Country Garden and Shimao saw their bond prices move up significantly. This has resulted in investors piling onto the asset class, as demonstrated by an increase of 388% of the AUM of the iShares $ Asia HY Bond Index ETF from $383 Mn in Aug end to $1.187 Bn. However, there are many risks still around as high yields keep issuers out of the funding market while at the same time $26bn of total bonds (including onshore CNY bonds) come up for refinancing in Q1 2022.

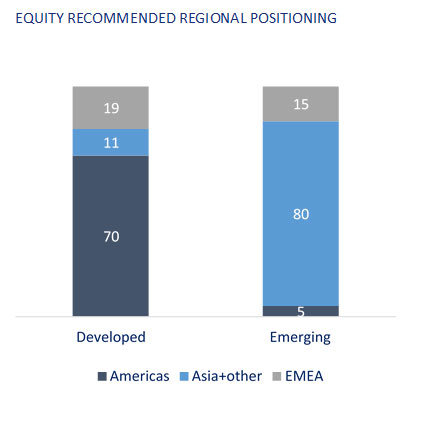

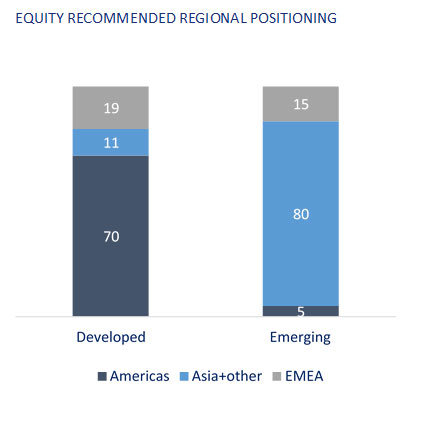

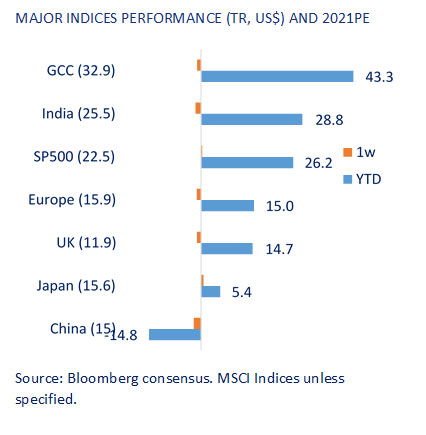

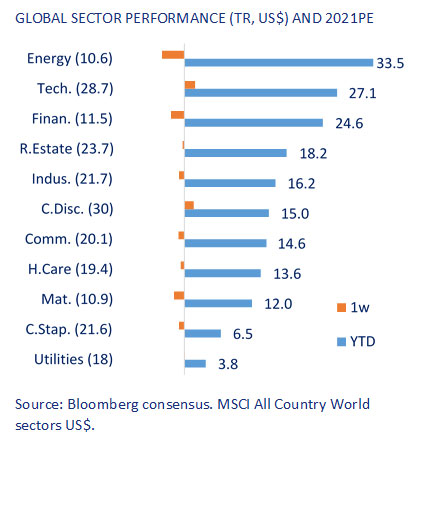

Equity Update

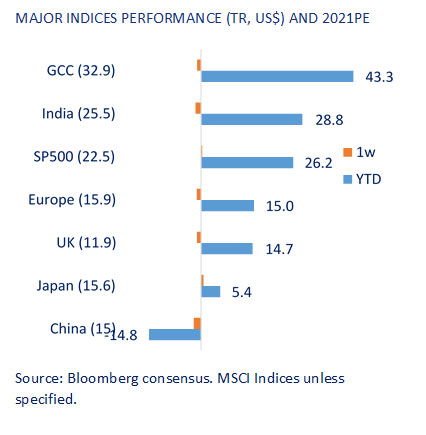

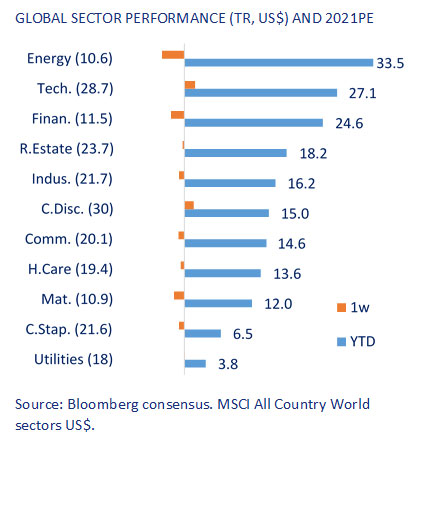

Lat week was slightly negative overall for global markets affected by rising inflation data from the U.S., India, U.K. and China, with possible resultant tightening from Central Banks and increased COVID cases leading to a downswing in sentiment. However, most developed markets remain close to records and approved boosters for Moderna and Pfizer vaccines should help contain COVID spread this winter. US equities were up 0.3% last week, with the technology sector the main contributor along with consumer discretionary. Small gains but adding to a long upward run. Lower energy prices have kindled hope that inflation is indeed transitionary and by mid-2022 even supply chain issues could get sorted out. And Inflation has helped the tech sector as companies are automating faster and a large part of capex is flowing into software and hardware.

Three stocks are c. 50% of the S&P 500 tech index – Apple, Nvidia and Microsoft and we just need to watch these to gauge the path of U.S. Tech performance. It’s not so much about a shortage or supply chain issues that is leading to the outsized performance of semi companies, the demand for chips is increasing. Nvidia stock is up 152% year to date, as it is a leader in gaming, the data center and professional visualization and provides the chips to simulate graphics, physics and even AI. The CEO said in a recent interview that in today's world, companies want to simulate everything, from how their product will perform to how best to route packages or deploy resources. Simulating in Nvidia's omniverse is faster and far less expensive than running experiments in the real world, he added. Nvidia is doubling profits on an annual basis and guiding on improved net income margins, already high at 26%

Revenue growth for S&P 500 companies at 17% last quarter is indicative that higher prices have been passed onto the consumer and margins are close to 13%, well above the 5 year average of 10.9%. This is for a quarter where companies have had the brunt of higher energy prices and transportation costs. Hence, we think corporates can absorb the current inflation growth as long as demand remains strong. Fiscal impetus in the U.S. supports our continued overweight stance. Financials and healthcare remain our preferred tactical alpha generators and the latter along with technology our preferences for the longer term.

The stand out market continues to be the Dubai Index up almost 4% last week, with year to date gains of now over 35%. Trading volume is up and the new issuance in sectors such as airlines, utilities and hospitality that were a gap on the bourse, could be filled in the next year. Increased trading volumes will trigger higher UAE country weight in the FTSE and MSCI EM indices and consequent international inflows. Another positive is that the Dubai Financial Market is to allow market-making service on all listed stocks, derivatives and ETFs. We see further upside from UAE markets and Dubai where valuations are almost half that of the GCC Index. The KSA market took a breather last week, in line with the drop in oil, but there is news on the pricing of the Tadawul IPO at SAR 95-105/ share, a $1bn raising that would be the largest in the sector since the listing of Euronext NV . There are several other companies due to come to market in the KSA in the next few months.

إخلاء مسؤولية

الموثوقية

يبذل بنك الإمارات دبي الوطني ش.م.ع ("الإمارات دبي الوطني") ما بوسعه للحصول على معلومات من مصادر يعتقد أنها موثوقة. ومع ذلك، لا يقدم بنك الإمارات دبي الوطني أي إقرار بأن المعلومات أو الآراء الواردة في هذه النشرة دقيقة أو موثوقة أو كاملة، كما أنه لا يمكن الاعتماد أو التصرف بناءً عليها دون مزيد من البحث والتحقق. الآراء والتقديرات والأحكام الواردة هنا هي آراء الكاتب وقد تخضع للتغيير دون إشعار. لا يتحمل بنك الإمارات دبي الوطني أي مسؤولية من أي نوع عن أي خسارة أو ضرر ناتج عن أي فعل أو قرار خاطئ يتم اتخاذه نتيجة للمعلومات الواردة في هذه النشرة. البيانات/ المعلومات الواردة هنا هي لأغراض توضيحية وليست مصممة لبدء أو إبرام أي معاملة. بالإضافة إلى ذلك، أعدت هذه النشرة في تاريخ ووقت محددين وهي لا تعكس التغييرات اللاحقة في السوق أو التغييرات في أي عوامل أخرى ذات صلة بتحديد ما إذا كان نشاط استثماري ما مناسباً أو لا. قد تتضمن هذه النشرة بيانات/ معلومات من أسواق الأوراق المالية ومصادر أخرى من جميع أنحاء العالم ولا يضمن بنك الإمارات دبي الوطني التسلسل أو الدقة أو الاكتمال أو التوقيت الذي تقدمه أطراف أخرى غير التابعة. علاوة على ذلك، يخضع توفير بعض البيانات/ المعلومات الواردة في هذه النشرة لشروط وأحكام الاتفاقيات الأخرى التي يعتبر بنك الإمارات دبي الوطني طرفاً فيها. يجب على أي شخص يرغب في الاعتماد على المعلومات الواردة في هذه النشرة أو استخدامها أن يتحقق ويتأكد وبشكل مستقل من دقة المعلومات واكتمالها وموثوقيتها ومدى ملاءمتها، ويجب أن يحصل على استشارة مستقلة ومحددة من قبل أحد المختصّين أو الخبراء المناسبين. علاوة على ذلك، لا تعني الإشارة إلى أي أداة مالية أو منتج استثماري، وجود سوق تداول فعلي لهذه الأداة أو المنتج. يتم توفير المعلومات والآراء الواردة في نشرات بنك الإمارات دبي الوطني للاستخدام الشخصي ولأغراض إعلامية فقط وهي خاضعة للتغيير دون إشعار. إن المواد والمعلومات الموجودة في هذه النشرة هي لغرض التداول العام فقط، ولم نأخذ في عين الاعتبار عند إعدادها الأهداف والوضع المالي والاحتياجات الخاصة لأي شخص محدّد، في أي مكان.

السرية

يتم تقديم هذه النشرة لكم عند الطلب على أساس السرية لأغراض إعلامية فقط وهي لا تخدم أي أغراض تجارية وليست معدّة ليتم تقديمها أو الكشف عنها لأي شخص آخر و/ أو إلى أي ولاية قضائية من شأنها أن تجعل التوزيع غير قانوني. لا يجوز للمستثمر عرض أي جزء من هذه النشرة للبيع أو توزيعها عبر أي وسيلة بما في ذلك، على سبيل المثال لا الحصر، البث التلفزيوني أو الإذاعي عبر الراديو أو شبكات الكومبيوتر أو الإنترنت، أو إنشاء قاعدة بيانات من أي نوع دون الحصول على موافقة خطية مسبقة من بنك الإمارات دبي الوطني.

التوصية

لا يمكن اعتبار أي محتوى في هذه النشرة طلباً أو عرضاً أو رأياً أو توصية من بنك الإمارات دبي الوطني لشراء أي ورقة مالية أو بيعها، أو لتقديم مشورة أو خدمات قانونية أو ضريبية أو محاسبية أو استثمارية فيما يتعلق بربحية أو ملاءمة أي ورقة مالية أو استثمار. كما أنها لا تقدم أي مشورة ائتمانية أو مالية.

الأطراف الأخرى

قد لا يكون الضمان أو الاستثمار المذكور في هذه النشرة مؤهلاً للبيع أو الاشتراك ضمن فئات معينة من المستثمرين. هذه النشرة غير مخصصة للاستخدام من قبل أي شخص أو التوزيع إلى أي شخص أو كيان في أي ولاية قضائية أو بلد حيث سيعتبر هذا الاستخدام أو التوزيع مخالفاً للقوانين واللوائح. تقع على عاتق أي شخص يمتلك هذه النشرة مسؤولية التحقيق ومراعاة جميع القوانين واللوائح المعمول بها في الولاية القضائية ذات الصلة. لا يجوز نقل هذه النشرة أو استخدامها من قبل طرف ثالث دون الحصول على موافقة صريحة من بنك الإمارات دبي الوطني. لا يجوز للمستثمر استخدام البيانات الواردة في هذه النشرة بأي طريقة لتحسين جودة أي بيانات يتم بيعها أو تقديمها إلى أي طرف ثالث.

المسؤولية القانونية

في حال وجود ما يتعارض مع ما هو منصوص عليه في هذه الاتفاقية، فلا يتحمّل بنك الإمارات دبي الوطني أو موردوه أو وكلاؤه أو مديروه أو المسؤولون فيه أو موظفوه أو ممثلوه أو خلفاؤه أو المتنازل لهم أو الشركات التابعة أو الكيانات التابعة المسؤولية، بأي شكل من الأشكال، تجاهك أو تجاه أي شخص آخر بسبب: (أ) عدم الدقة أو الأخطاء أو الحذف من هذه النشرة بما في ذلك، على سبيل المثال لا الحصر، عروض الأسعار والبيانات المالية؛ أو (ب) الخسارة أو الضرر الناشئ عن استخدام هذه النشرة، بما في ذلك على سبيل المثال لا الحصر، أي قرار استثماري ناتج عن ذلك. كما لن يكون بنك الإمارات دبي الوطني أو موردوه أو وكلاؤه أو مديروه أو المسؤولون فيه أو موظفوه أو ممثلوه أو خلفاؤه أو المتنازل لهم أو الشركات التابعة أو الكيانات التابعة، تحت أي ظرف من الظروف، بما في ذلك على سبيل المثال دون حصر الإهمال، مسؤولين تجاهك عن الأضرار المباشرة أو غير المباشرة أو العرضية أو التبعية أو الخاصة أو المادية أو المعنوية حتى لو تم إخطار بنك الإمارات دبي الوطني على وجه التحديد بإمكانية حدوث مثل هذه الأضرار الناشئة عن استخدام هذه النشرة، بما في ذلك على سبيل المثال لا الحصر، خسارة الإيرادات أو الفرص أو الأرباح المتوقعة أو خسارة العمل.

لا تقدّم هذه النشرة استشارة استثمارية مصممة بشكل فردي كما يتمّ إعدادها بغض النظر عن الظروف المالية الفردية وأهداف الشخص الذي يتسلّمها. تعتمد ملاءمة أي نشاط أو استراتيجية استثمارية على الظروف والأهداف الفردية للشخص وقد لا تكون هذه الأنشطة مناسبة لجميع الأشخاص. بالإضافة إلى ذلك، قبل الشروع في أي معاملة، يجب أن تكون المخاطر مفهومة تماماً وأن يتم تحديد ما إذا كانت المعاملة مناسبة بناءً على الأهداف الاستثمارية للشخص، والموارد المالية والتشغيلية والخبرات والظروف الأخرى ذات الصلة. يجب معرفة جميع الالتزامات المتعلقة بمعاملة معينة (والعلاقة التعاقدية) بما في ذلك، على سبيل المثال لا الحصر، طبيعة ومدى التعرّض للمخاطر وكذلك أي متطلبات وقيود تنظيمية مطبّقة عليها.

النظرة المستقبلية

لا يعتبر الأداء السابق بالضرورة دليلاً على الأداء المستقبلي ولا ينبغي اعتباره مؤشراً على الأداء المستقبلي لأي نشاط استثماري. لا تنصّ المعلومات الواردة في هذه النشرة على أنها تحتوي على جميع المواضيع ذات الصلة بأي استثمار أو أداة مالية معينة، ولا يتم ضمان دقّة جميع البيانات المتعلقة بالأمور المستقبلية. تشكّل بعض المواضيع الواردة في هذه النشرة والمتعلّقة بالأداء المستقبلي لبنك الإمارات دبي الوطني أو أعضاء مجموعته (المجموعة)، بما في ذلك على سبيل المثال لا الحصر، الإيرادات المستقبلية والأرباح والاستراتيجيات والآفاق وجميع البيانات الأخرى غير التاريخية في الأساس، "بيانات تطلعية ". تستند هذه البيانات التطلعية إلى التوقعات أو المعتقدات الحالية، بالإضافة إلى الافتراضات حول الأحداث المستقبلية المكوّنة من المعلومات المتاحة حالياً. غالباً ما تستخدم البيانات التطلعية كلمات مثل "توقع"، "هدف"، "رؤيا"، "تقدير"، "اعتزام"، "خطة"، "قصد"، "تسعى"، "تعتقد"، "سوف"، " قد "، " ينبغي"، "يمكن" أو كلمات أخرى ذات معنى مماثل. لا ينبغي الاعتماد بأي شكل على أي من هذه البيانات في اتخاذ قرار استثماري، لأن البيانات التطلعية، بطبيعتها، تخضع لمخاطر وتغيّرات معروفة وغير معروفة قد تؤدي إلى نتائج فعلية، وكذلك تغيّرات خطط المجموعة وأهدافها، وبذلك تختلف الوقائع الفعلية عن تلك المذكورة صراحة أو ضمنا في البيانات التطلعية. أي تستند تقديرات الأداء المستقبلي إلى افتراضات قد لا تتحقق فعلاً.

المخاطر

قد تعتمد البيانات الواردة في هذه النشرة على نماذج لا تعكس أو تأخذ في عين الاعتبار جميع العوامل المهمة المحتملة، مثل مخاطر السوق ومخاطر السيولة ومخاطر الائتمان. قد يستخدم بنك الإمارات دبي الوطني نماذج مختلفة، أو يجري تعديلات على التقييم، أو يستخدم منهجيات مختلفة عند تحديد أسعار تداول الأدوات المالية و/ أو عند تقييم أوضاع المخزون الخاصة به لدفاتره وسجلاته.

يتحمل المستثمر وحده وبالكامل مسؤولية استخدام هذه النشرة، ويتم توفير هذه النشرة وأي شيء وارد فيها "كما هو" و "كما هو وارد". لا يقدّم بنك الإمارات دبي الوطني أي ضمان من أي نوع، صراحة أو ضمناً، فيما يتعلق بهذه النشرة، بما في ذلك، على سبيل المثال لا الحصر، الرواج أو عدم الانتهاك أو الملكية أو الملاءمة لغرض ما أو استخدام معين.

ينطوي الاستثمار في الأدوات المالية على مخاطر وقد تتباين العائدات، كما قد تختلف قيمة ودخل استثماراتك بسبب التغيرات في أسعار الفائدة وأسعار الصرف والأسعار وعوامل أخرى، وهناك احتمال أن تخسر المبلغ الأساسي المستثمر.. لذلك، وقبل إجراء أي استثمار، يجب على المستثمرين الحصول على رأي مستشاريهم بشأن الآثار القانونية والتنظيمية والضريبية والتجارية والاستثمارية والمالية والمحاسبية المترتّبة على الاستثمار.

عند استلام هذه النشرة، يقرّ المستثمر بأنه على دراية تامة بوجود مخاطر مرتبطة بأنشطة الاستثمار. علاوة على ذلك، تقع مسؤولية الحصول على محتوى المستندات المتعلقة بأي نشاط استثماري موصوف في هذه النشرة وقراءتها وفهمها بعناية والسعي للحصول على استشارة مالية منفصلة ومستقلة إذا لزم الأمر لتقييم ما إذا كان النشاط الاستثماري المعين مناسباً أم لا، حصرياً على عاتق المستثمر.

الملكية الفكرية

تم إعداد هذه النشرة، وتصنيفها، وتحضيرها، ومراجعتها، واختيارها، وترتيبها من قبل بنك الإمارات دبي الوطني وآخرين (بما في ذلك بعض مصادر المعلومات الأخرى) من خلال تطبيق أساليب ومعايير الحكم التي تم تطويرها وتطبيقها عبر بذل الكثير من الوقت والجهد والأموال، وهي تعتبر ملكية فكرية قيّمة لبنك الإمارات دبي الوطني وغيره.

ستكون جميع الحقوق الحالية والمستقبلية في الأسرار التجارية، وبراءات الاختراع، وحقوق التأليف والنشر، والعلامات التجارية، وعلامات الخدمة، والمعرفة الفنية وغيرها من حقوق الملكية من أي نوع بموجب قوانين أي سلطة حكومية، محلية أو أجنبية، بين المستثمر وبنك الإمارات دبي الوطني، في جميع الأوقات، مملوكة بصورة فردية وحصرية من قبل بنك الإمارات دبي الوطني و/ أو الأطراف القانونية الأخرى.

باستثناء ما هو مسموح ومصرّح به كتابياً على وجه التحديد، لا يجوز للمستثمر نسخ أو استخدام أي محتوى في هذه النشرة أو أي جزء منها.

باستثناء ما هو مسموح ومصرّح به كتابياً على وجه التحديد، لا يجوز للمستثمر استخدام حقوق الملكية الفكرية المرتبطة بهذه النشرة، أو أسماء أي شخص مشارك أو مساهم في محتوى هذه النشرة، أو أي اختلافات أو مشتقات منها، لأي غرض كان.

هذه النشرة مخصصة للاستخدام والمنفعة غير التجارية فقط، وليست لإعادة البيع أو النقل أو التصرف أو الاستخدام من قبل، أو لصالح أي شخص أو كيان آخر. بقبول هذه النشرة، يوافق المستثمر على عدم استخدام أو نقل أو توزيع أو نسخ أو إعادة إنتاج أو نشر أو عرض أو تعديل أو إنشاء أو التخلص من أي معلومات واردة فيها بأي طريقة يمكن أن تتعارض مع المصالح التجارية لبنك الإمارات دبي الوطني. إضافة إلى ذلك، لا يجوز للمستثمر استخدام أي من العلامات التجارية أو الأسماء التجارية أو علامات الخدمات أو حقوق النشر أو شعارات بنك الإمارات دبي الوطني أو الشركات التابعة له بأي طريقة تترك انطباعاً بأن هذه العناصر تنتمي إلى المستثمر أو مرتبطة به، باستثناء ما يتمّ ذكره بخلاف ذلك من قبل بنك الإمارات دبي الوطني، مع موافقة خطية مسبقة. لا يمتلك المستثمر حقوق ملكية أي من العناصر المذكورة.

بنك الإمارات دبي الوطني هو بنك مرخص ومنظّم من قبل مصرف الإمارات العربية المتحدة المركزي.

المملكة المتحدة

تم إعداد هذه النشرة من قبل بنك الإمارات دبي الوطني ش.م.ع في الإمارات العربية المتحدة. وقد تم إصداره واعتماده للتوزيع على العملاء من قبل فرع لندن التابع لبنك الإمارات دبي الوطني ش.م.ع، المرخص له من قبل هيئة التنظيم التحوطي والمنظم من قبل هيئة السلوك المالي (FCA) وهيئة التنظيم الاحترازية في المملكة المتحدة. بعض الاستثمارات والخدمات غير متاحة لعملاء فرع لندن. لن يتم تنظيم أي خدمات يقدمها بنك الإمارات دبي الوطني ش.م.ع خارج المملكة المتحدة من قبل هيئة السلوك المالي (FCA) ولن تحصل على جميع أشكال الحماية الممنوحة للعملاء الأفراد بموجب نظام هيئة السلوك المالي(FCA) ، مثل خدمات المظالم المالية ونظام تعويض الخدمات المالية. قد تؤثر التغييرات في أسعار صرف العملات الأجنبية على أي من العائدات أو الدخل المنصوص عليه في هذه النشرة.

سنغافورة

تم إعداد هذه النشرة من قبل بنك الإمارات دبي الوطني ش.م.ع في الإمارات العربية المتحدة. وقد تم إصدارها واعتمادها للتوزيع على العملاء من قبل فرع بنك الإمارات دبي الوطني ش.م.ع. في سنغافورة المرخص من قبل سلطة النقد في سنغافورة (MAS) وهو خاضع للقوانين المعمول بها (بما في ذلك قانون المستشارين الماليين (FAA) وقانون الأوراق المالية والعقود الآجلة (SFA). لن تخضع أي خدمات يقدمها بنك الإمارات دبي الوطني ش.م.ع خارج سنغافورة للتنظيم من قبل MAS أو لأحكام FAA و/ أوSFA ، ولن تحصل على جميع أشكال الحماية الممنوحة للعملاء الأفراد بموجب FAA و/ أو SFA. قد تؤثر التغييرات في أسعار صرف العملات الأجنبية على أي من العائدات أو الدخل المنصوص عليه في هذه النشرة.

للحصول على مزيد من التفاصيل أو لتوضيح المحتويات حيثما اقتضى الأمر، يرجى الاتصال بمدير العلاقات الخاص بك.

لمعلومات الاتصال، يرجى زيارة

www.emiratesnbd.com

UAE